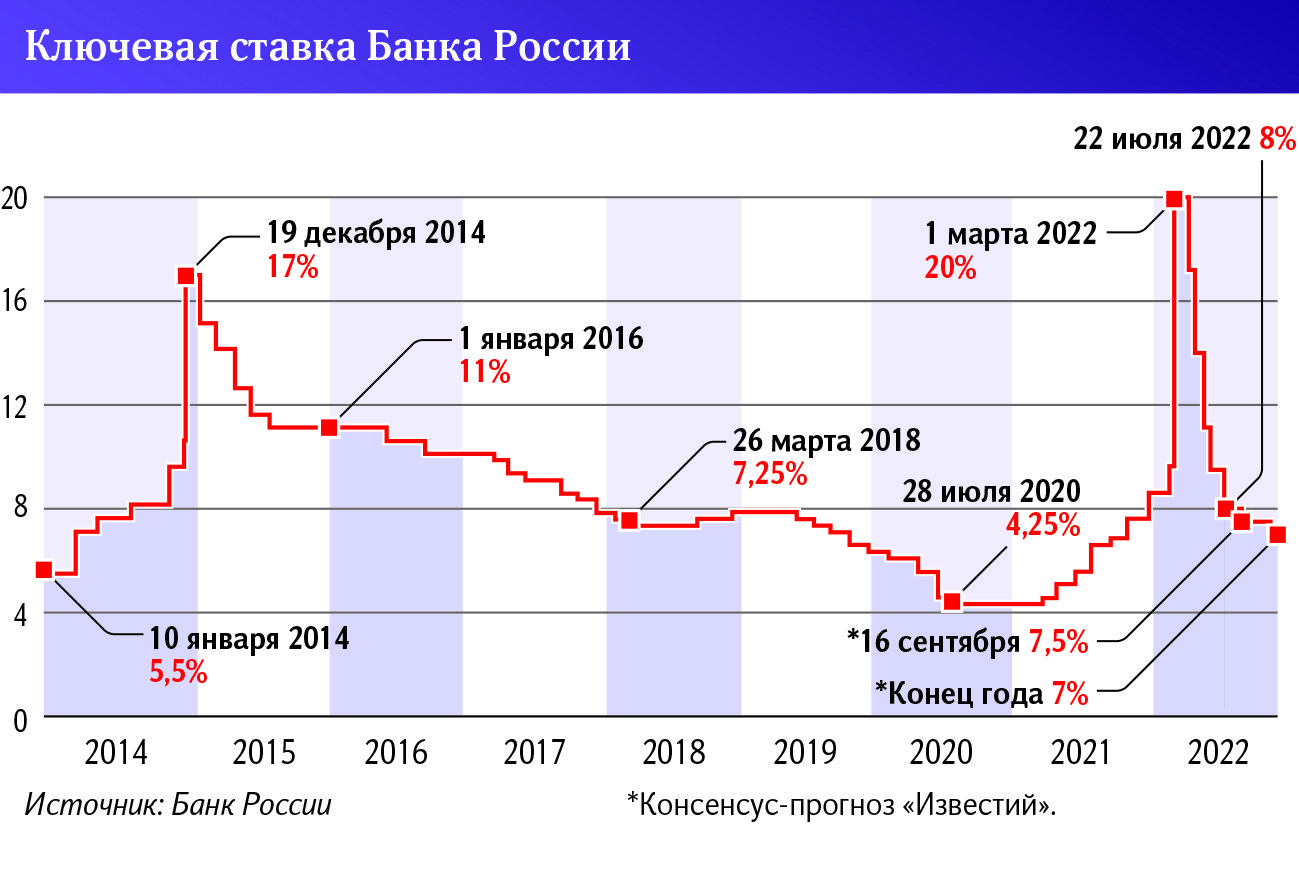

Ключевая на старт: на рынке ждут уменьшения ставки до 7,5% в сентябре

В сентябре Центробанк снизит ключевую ставку на 0,5 п.п., до 7,5%, следует из консенсус-прогноза «Известий». Очередное уменьшение показателя связано с тем, что в России фиксируется дефляция четвертый месяц подряд. Решение регулятора даст стимул возобновлению экономической активности и росту кредитования, пояснили аналитики из крупнейших банков. На рынке рассказали, что после соответствующего шага кредитные организации продолжат сокращать ставки: по кредитам и ипотеке на 0,2–0,3 п.п., по вкладам — на 0,3–0,6 п.п.

Ставка падает

В пользу снижения ключевой ставки на 0,5 п.п. на заседании совета директоров ЦБ 16 сентября высказались девять из 12 опрошенных «Известиями» банковских аналитиков. Еще двое — из «Сбера» и Совкомбанка — полагают, что регулятор выберет более резкий шаг: опустит ставку сразу на 1 п.п., до 7%. Лишь в банке УБРиР ожидают, что ключевую оставят без изменений на уровне 8%, считая, что ее импульс снижения уже закончился.

Сокращение ключевой ставки объясняется динамикой изменения цен в стране. Судя по недельным данным, дефляция продолжает опережать сезонные нормы, а по итогам месяца снижение цен может быть максимальным для августа за всю историю наблюдений, заявил старший стратег по долговому рынку SberCIB Investment Research Игорь Рапохин. Росстат к 29 августа зафиксировал дефляцию в 0,16% — на протяжении 15-й недели подряд. По итогам 2022 года в России ожидается рост цен на уровне 12%, заявлял президент на Восточном экономическом форуме.

— Шаг регулятора на 0,5 п.п. вниз будет обоснован в том числе снижением оборота розничной торговли как важного индикатора отсутствия «перегретого» спроса. А также — постепенным снижением ставок индикаторов денежного рынка и относительно устойчивым курсом рубля. Понижательный тренд, избранный Банком России, не только соответствует ситуации в экономике, но и свидетельствует о том, что в этот раз избрана модель более активного использования процентного канала трансмиссионного механизма, — подчеркнул руководитель центра макроэкономического и регионального анализа и прогнозирования Россельхозбанка Дмитрий Тарасов.

Вместе с тем в РФ в июле ускоряется розничное и корпоративное кредитование, сообщил директор офиса рыночных исследований и стратегии Росбанка Евгений Кошелев. Он добавил, что также развернулись в сторону роста инфляционные ожидания населения. Кроме того, на осенние месяцы намечены активные бюджетные траты. Все эти факторы могут замедлить цикл смягчения процентной политики ЦБ, констатировал аналитик.

По прогнозам Евгения Кошелева, в таких условиях к концу года ставка опустится до 6,5% — достижение этого показателя может пройти равными шагами (по –0,5 п.п.) на трех последующих заседаниях. Аналогичного прогноза в 6,5% на конец года придерживаются и четверо других опрошенных «Известиями» аналитиков, еще один ожидает показателя в 7%, остальные воздержались от ответа на этот вопрос. После достижения ключевой ставкой уровня в 6,5% ЦБ возьмет паузу, ожидает главный аналитик ПСБ Денис Попов. Он пояснил: есть риск, что в середине 2023 года снова начнет расти инфляция и дальнейшее снижение ключевой ставки в этих условиях будет контрпродуктивно.

Не мгновенная реакция

Смягчение денежно-кредитной политики необходимо для поддержания деловой и потребительской активности, разъяснил заместитель председателя правления Абсолют Банка Антон Павлов: важно, чтобы в экономику поступали денежные ресурсы. По его словам, бизнесу средства нужны для поддержания текущей деятельности, а также реализации инвестиционных проектов, значимость которых повышается в условиях политики импортозамещения и перестройки экономики.

— Потребительскую активность частных лиц также нужно дополнительно стимулировать. Граждане сейчас придерживаются сберегательной модели поведения. В результате спрос стагнирует, что способствует нарастанию дефляционного тренда. Снижение ставок позволит повысить доступность ресурсов, — отметил Антон Павлов.

В текущих банковских ставках не заложено снижения ключевой, рассказал директор казначейства банка «Санкт-Петербург» Ринат Кутуев. Он продолжил: в случае принятия Банком России решения по сокращению показателя это оперативно окажет соответствующее влияние на ставки по краткосрочным кредитам и депозитам. Впрочем, на долгосрочные ставки, включая ипотеку, решение ЦБ окажет минимальное влияние в связи с тем, что высока вероятность возобновления роста инфляции и последующего ужесточения денежно–кредитной политики, добавил аналитик.

— Учитывая, что средние значения текущих депозитных ставок ниже ключевой на 1,5–2%, в случае установления ставки на уровне 7,5–8% по итогам заседания 16 сентября мы не ожидаем значительного изменения ставок по банковским продуктам. Если рассматривать совокупные изменения за период февраль–май 2022 года, можно заметить, что ставки по кредитам обычно превышают ключевую на 3,64 п.п., а ставки по депозитам — на 2,88 п.п., — резюмировал руководитель направления инвестиционной аналитики банка «Ренессанс Кредит» Роман Чечушков.

Таким образом, по его словам, в случае незначительного снижения ключевой, ставки по кредитам могут практически не измениться при одновременном снижении депозитных — на 0,3–0,6%. С ним согласен начальник аналитического управления банка «Зенит» Владимир Евстифеев: если снижение ключевой составит 0,5 п.п., то реакция банковского сектора будет скорее нейтральной. По прогнозам аналитика, уменьшение ставок по классическим банковским продуктам — кредитам и депозитам — может составить 0,2–0,3 п.п.