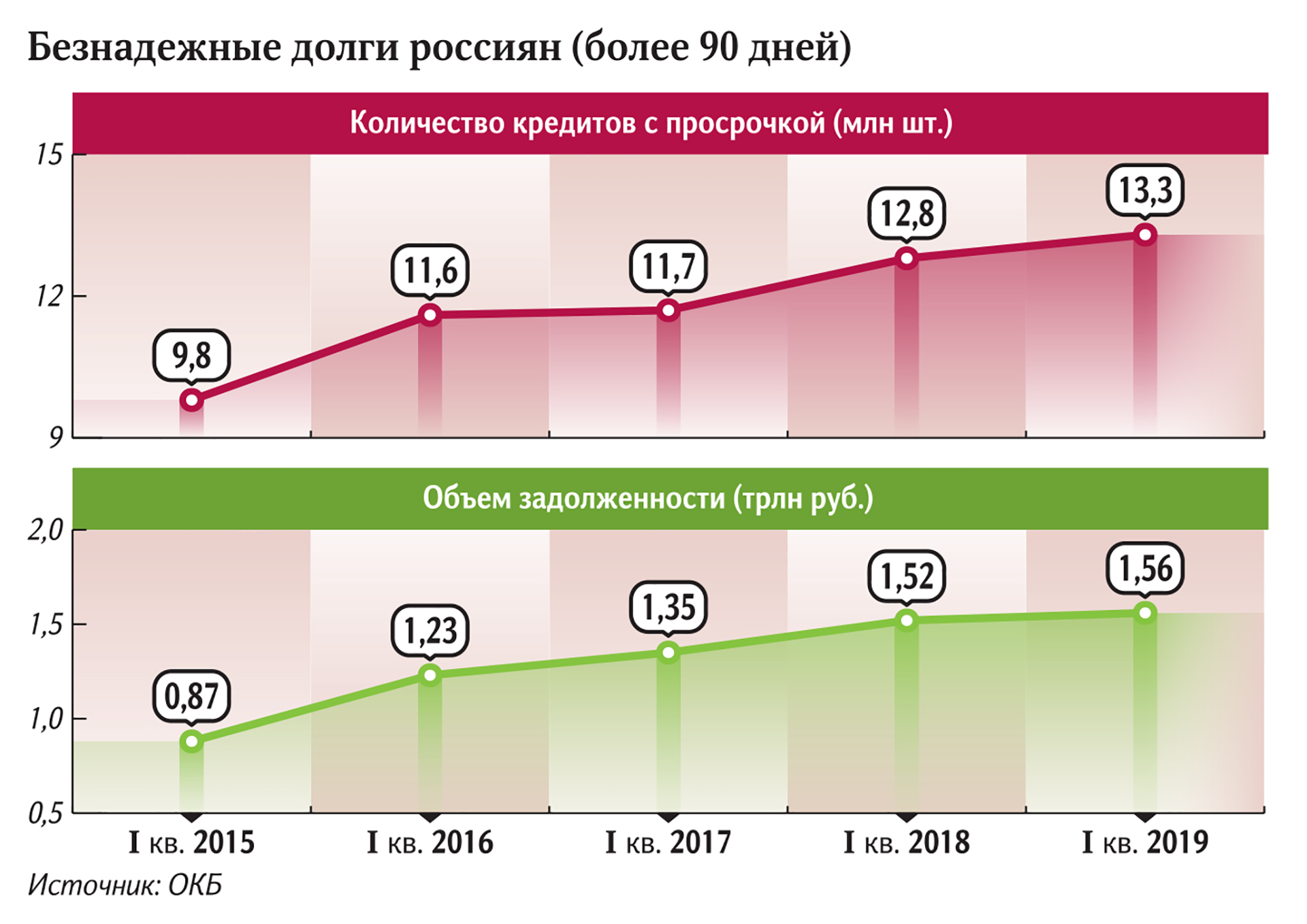

Невозвратный актив: россияне просрочили займы почти на 1,6 трлн рублей

В первом квартале этого года объем безнадежных долгов россиян перед банками достиг почти 1,6 трлн рублей, подсчитали для «Известий» в Объединенном кредитном бюро (ОКБ). За аналогичный период 2018 года он составил 1,52 трлн. Таким образом, население продолжает брать займы, несмотря на рост процентных ставок по кредитам и сокращение доходов — по последним данным Росстата, за последние пять лет россияне стали беднее на 8,3%. Опрошенные «Известиями» банки ничего критичного в сложившейся ситуации не видят, поскольку доля безнадежных долгов в общем портфеле кредитов уменьшается. А вот эксперты настроены не так оптимистично. По их словам, такое положение дел может привести к массовому банкротству и банковскому кризису.

Кредитная безысходность

В январе–марте 2019 года по сравнению с аналогичным периодом 2018-го количество долгов россиян с просрочкой больше трех месяцев выросло почти на 4% и составило 13,3 млн штук, подсчитали в ОКБ. В денежном эквиваленте они выросли с 1,52 трлн рублей до 1,56 трлн. При этом доля безнадежных долгов граждан от всех выданных кредитов, наоборот, сократилась: в количественном выражении на 0,5 процентных пункта, а в денежном — на 1,9 процентных пункта (до 12,9% и 9,8% соответственно).

Сам факт того, что увеличивается число безнадежных кредитов, говорит о снижении реальных доходов населения, и в будущем эта ситуация вряд ли изменится в лучшую сторону, отметил эксперт «Международного финансового центра» Дмитрий Иногородский. Сейчас многие россияне выплачивают кредиты, взятые на пять лет в 2015–2016 годах под 20–25% годовых, и с учетом уменьшения реальных доходов населения очень скоро эти займы также перейдут в разряд безнадежных, уверен эксперт.

По последним данным Росстата, доходы населения сократились на 8,3% с докризисного 2013 года. Однако это пересмотренная по новой методике оценка. Ранее федеральная служба госстатистики заявляла о сокращении доходов граждан на 10,2% с 2013 по 2018 год.

Долговая нагрузка на россиян продолжает увеличиваться, отметил президент СРО «Напка» Эльман Мехтиев. В Промсвязьбанке со ссылкой на данные Центробанка заявили, что в первом квартале портфель розничных кредитов вырос до 15,5 трлн рублей по сравнению с 12,6 трлн рублей на 1 апреля 2018 года. Эльман Мехтиев добавил: в нынешних экономических условиях граждане берут займы не только на крупные, но и на первостепенные покупки.

По данным ЦБ, в феврале 2019-го средние ставки по кредитам до года составили 15,54%, свыше года — 13,08%.

Сейчас заем становится привычным инструментом приобретения многих товаров, считает директор Института актуальной экономики Никита Исаев. По его мнению, опасность массового кредитования заключается в том, что люди рассчитывают на нынешний уровень доходов. Сегодня взявший кредит может позволить ежемесячные платежи, а что будет завтра — неизвестно, предупредил эксперт. По его словам, вопреки официальным прогнозам финансовое благосостояние населения ухудшается. И это может привести к массовому банкротству физлиц и банковскому кризису, предупредил эксперт.

На вопрос «Известий», каким образом ЦБ будет сдерживать рост безнадежных долгов россиян перед банками, в регуляторе не ответили.

Без паники

При просрочке больше 90 дней банк имеет право обратиться в суд, а при сумме займа более 500 тыс. рублей — инициировать процесс банкротства, напомнил начальник управления кредитных рисков розничного сегмента кредитования Райффайзенбанка Алексей Крамарский. Он порекомендовал заемщикам, которые столкнулись со сложностями при выплатах, не затягивать и обратиться в банк для обсуждения реструктуризации долга.

В целом в опрошенных «Известиями» финансовых организациях не паникуют по поводу просрочки, ведь ее доля в процентах от общего числа выданных кредитов снижается. В пресс-службе Сбербанка заявили, что сложившаяся ситуация не угрожает устойчивости банков. Руководитель департамента розничного взыскания ВТБ Евгений Новиков отметил: объем долгов «90+» на балансах банков зависит от политики списаний и продажи просроченной задолженности. Кто продает и списывает долги раньше, у того и уровень просрочки ниже. Зампред Совкомбанка Сергей Хотимский подчеркнул, что безнадежные кредиты постоянно растут, если не обнулять базу.

Факторами сокращения доли просроченной задолженности в процентах может быть рост портфеля новых качественных кредитов и списание ранее накопленных проблемных займов, отметил главный аналитик Промсвязьбанка Дмитрий Монастыршин. Основной драйвер роста просрочки — увеличение объемов кредитования на рынке, в том числе в сфере микрофинасовых займов, уверен начальник управления в департаменте по работе с просроченной задолженностью Росбанка Евгений Сеньковский. По его словам, затормозить увеличение количества безнадежных кредитов можно путем введения законодательных ограничений на выдачу займов при высокой кредитной нагрузке клиента.

Просрочка по займу свыше трех месяцев грозит гражданину испорченной кредитной историей, которая в дальнейшем может повлиять на его доступ к финансовым инструментам. Евгений Сеньковский предупредил: в случае начала исполнительного производства на счета клиента может быть наложен арест, также не исключены запрет на выезд за рубеж и изъятие имущества.