Не обессудьте: средняя стоимость потребкредитов превысила 34%

Полная стоимость потребкредитов в крупнейших банках РФ в среднем превысила 34%, выяснили «Известия». Показатель растет перед заседанием ЦБ по ключевой, намеченном на 20 декабря. По его итогам, как ожидается, ставку снова поднимут — до рекордных 23%. Переплата по таким ссудам сейчас может быть полуторакратной, при этом банки ужесточают политику выдач, а доля одобряемых заявок сокращается. Почему проценты по вкладам значительно ниже, чем по займам, и что будет в следующем году — в материале «Известий».

Ставки по кредитам в декабре 2024-го

Полная стоимость кредитов (ПСК) в России достигла в среднем 34,2% у топ-10 банков по объему портфеля займов физлиц, следует из данных с их сайтов. «Известия» их изучили. За почти два месяца, после прошлого повышения ключевой ставки (до 21%), она выросла на 1,4 п.п. Речь идет о показателе, который включает в себя не только процент по кредиту, но и все дополнительные платежи — например, если требуется оформить страховку или определенный тариф.

При этом минимальная стоимость кредитов достигла в среднем 28,8% — за два месяца этот показатель увеличился на 3 п.п., следует из данных с сайтов крупнейших банков. Это говорит о том, что финансовые организации не только заложили в цены предыдущее повышение ключевой, но и возможность ее дальнейшего роста на заседании 20 декабря — к этому они готовятся. Согласно консенсус-прогнозу «Известий», ставку могут увеличить на 2 п.п., до нового рекорда — 23%.

Средний срок займа в октябре составлял 2,5 года, следует из данных Объединенного кредитного бюро (ОКБ). Переплата по такой ссуде при среднем ПСК в 34% будет полуторакратной — около 44%.

Банкам приходится повышать стоимость кредитов по мере ужесточения политики ЦБ, напомнил аналитик Freedom Finance Global Владимир Чернов. Дорожает для них и фондирование — проценты по вкладам сейчас могут достигать 23–25% даже на сроках в год, да и по двух-трехлетним депозитам она превышает 20% у отдельных игроков рынка.

Удорожание фондирования банков напрямую влияет на рост ПСК, отметил директор группы рейтингов финансовых институтов АКРА Михаил Полухин. При этом конкуренция на рынке вкладов усилилась — в том числе поскольку в России появились бесплатные переводы до 30 млн рублей. Это позволяет клиентам без проблем переводить средства кредиторам, которые предложат наибольшую доходность.

Таким образом, проценты по «потребам» (более 34% — с учетом всех дополнительных трат заемщика) гораздо выше, чем по вкладам (до 25%). То есть разница в ставках может достигать 8–12%.

В таких условиях маржа (доходность) банков по ссудам, как кажется, должна увеличиваться в период высокой ключевой, однако, как правило, жесткая политика ЦБ иначе влияет на показатели, отметил экономист Андрей Бархота. Спрос на высокодоходные депозиты значительно превышает спрос на дорогие кредиты — банкам сейчас «отдают» гораздо больше, чем раньше.

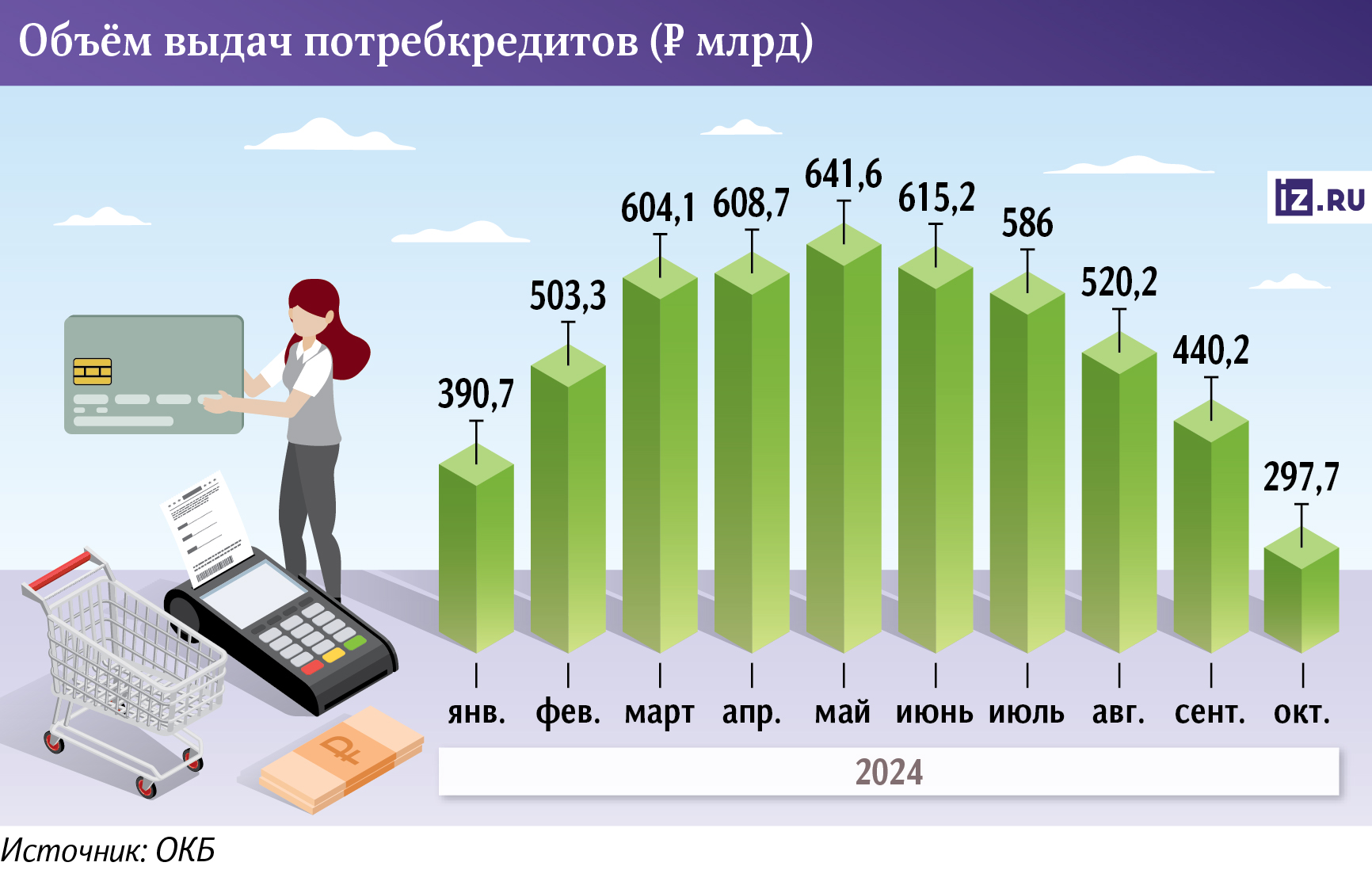

Выдачи кредитов действительно падают — в октябре они снизились почти на треть относительно предыдущего месяца, уточнили в ОКБ. По их данным, всего за 10 месяцев 2024-го финансовые организации оформили ссуды на 4,66 трлн рублей.

При этом приток средств населения на вклады в 2024 году высок — с начала года россияне принесли в банки 7,4 трлн рублей, добавил аналитик Freedom Finance Global Владимир Чернов.

Участники рынка стремятся не попасть в ситуацию «процентных ножниц» — когда стоимость привлеченных средств постепенно догоняет доходность по активам (кредитам), пояснил Иван Уклеин из «Эксперт РА». Из-за этого часть ссуд, выданных в период низких ставок, становится убыточной. Это особенно касается портфеля ипотеки, поскольку она оформляется более чем на 20 лет, тогда как срок депозитов в большинстве случаев короче трех лет.

Когда проценты ставки по займам

Инфляция пока не замедляется в выраженной форме, поэтому можно ожидать продолжения роста ключевой ставки даже в I квартале 2025-го, предупредил экономист Андрей Бархота. В следующем году ПСК способна превысить 40%, ежемесячный платеж из-за этого вырастет на 15–35%. Это отсечет заявки на кредиты со стороны примерно четверти потенциальных заемщиков.

— В новом году получение беззалоговых кредитов для всех категорий населения станет скорее привилегией, нежели доступной возможностью, — подчеркнул Андрей Бархота.

Помимо того, ЦБ может ужесточить макропруденциальные лимиты (МПЛ) по кредитам, отметил Владимир Чернов. Они ограничивают долю высокорискованных заемщиков — тех, кто направляет на обслуживание долгов большую часть своего дохода.

Например, сейчас финансовая организация может иметь среди всех своих должников не более 15% заемщиков, которые направляют на погашение более половины дохода.

МПЛ спровоцировали ужесточение стандартов выдач кредитов, уточнил аналитик ФГ «Финам» Игорь Додонов. Как результат, уровень одобрений заявок на ссуды в ноябре опустился до 22,5% против пиковых 40% в марте 2024-го. В конечном счете заемщикам, у которых уже есть долговая нагрузка, становится гораздо тяжелее оформить новый кредит.

Банки, как правило, поднимают ставки еще до решения ЦБ, в зависимости от ожиданий по ее динамике, уточнил Владимир Чернов. Всё зависит от того, каким будет сигнал регулятора по дальнейшей политике и реальной ситуации с инфляцией в РФ на начало 2025 года.

Ключевой фактор для ЦБ сейчас — это динамика корпоративного кредитования, считает глава отдела макроэкономического анализа ФГ «Финам» Ольга Беленькая. Выдачи ссуд физлицам уже достаточно замедлились, тогда как бизнес долгое время наращивал долговую нагрузку, несмотря на высокую ставку.

Глава регулятора Эльвира Набиуллина ранее заявляла, что корпоративное кредитование уже находится в переломном моменте, после которого оно должно замедлиться, напомнили в «Финам». Если это произойдет, пиком ключевой в этом цикле повышения может стать уровень в 23%, после чего ее, вероятно, начнут снижать до 18% к концу 2025-го. Однако если факторы разгона цен сохранят свою силу, ЦБ придется реагировать — ставка может дорасти до 24–25%.