Оформить ставку: рынок ожидает сохранения ключевой в шестой раз подряд

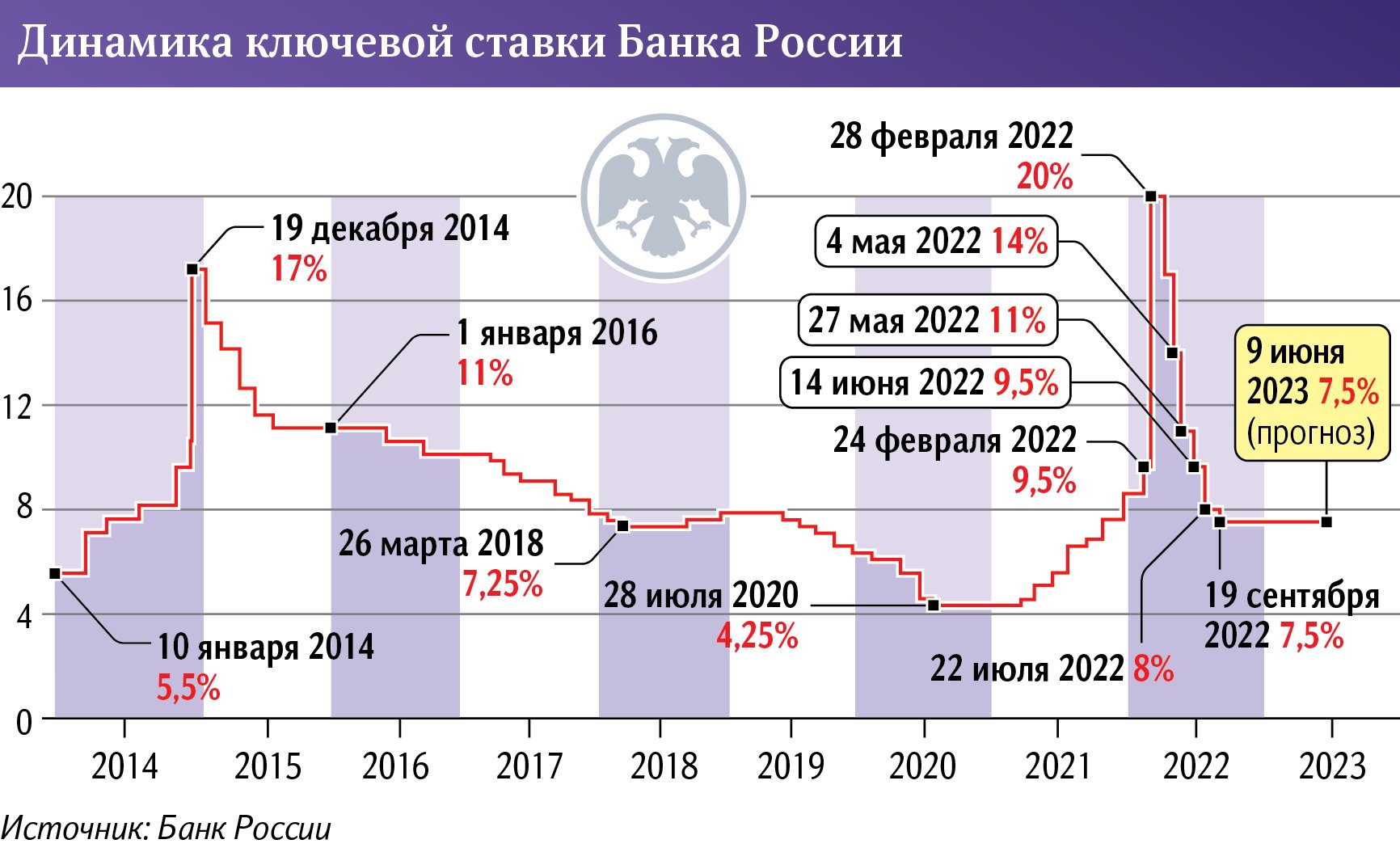

По итогам заседания совета директоров 9 июня Центробанк в шестой раз подряд оставит ключевую ставку на уровне 7,5%, следует из консенсус-прогноза «Известий». Представители крупнейших банков считают, что для ее повышения нет оснований, поскольку заметного ускорения инфляции не наблюдается. А разгон роста цен будет сдержан сезонным снижением стоимости продовольствия. При этом уменьшать ставку регулятор не станет из-за высоких рисков усиления инфляции во втором полугодии. Из-за этого эксперты допускают ее повышение уже к концу 2023-го.

Хрупкий баланс

В пользу сохранения ключевой на уровне 7,5% выступили специалисты из 13 крупнейших российских банков, которые опросили «Известия». ЦБ удерживает ставку без изменений уже больше восьми месяцев. Если регулятор не изменит ее 9 июня, то к следующему заседанию 27 июля период паузы станет самым длительным в российской истории. Он на неделю побьет предыдущий рекорд в 10 месяцев, когда ключевая оставалась на уровне 11% в период с августа 2015-го по июнь 2016-го.

Экономическая ситуация в стране существенно не изменилась по сравнению с апрельским заседанием, пояснил аналитик SberCIB Investment Research Игорь Рапохин. По его словам, в последние недели рост цен оставался умеренным, а рубль стабилизировался около 80 руб./$ после активного ослабления в январе–апреле.

— Сохранение ставки опирается на баланс, наблюдаемый в экономике уже более полугода. Склонность населения к сбережению, сдержанный рост инфляционных ожиданий, а также восстанавливающееся предложение товаров и большой запас импорта формируют основные дезинфляционные факторы, — пояснил экономист Газпромбанка Павел Бирюков.

Денежно-кредитная политика регулятора сейчас не препятствует восстановлению деловой активности в России, заявил главный аналитик Совкомбанка Михаил Васильев. Он уточнил, что в апреле наблюдался устойчивый рост кредитования и в корпоративном секторе, и среди частных клиентов. При этом индекс потребительских настроений в мае приблизился к максимальным значениям с первого полугодия 2018-го.

— Вряд ли ЦБ будет рассматривать вариант снижения ключевой ставки, так как риски усиления инфляции во втором полугодии остаются значимыми, — дополнил главный аналитик ПСБ Денис Попов.

Начинается сезонное снижение цен на продукты питания, которое продлится всё лето и будет ограничивать ускорение инфляции на фоне восстановления конечного потребления, отметил эксперт. При этом к концу года инфляционное давление может нарастать умеренно, что позволит Банку России сохранить ключевую на текущем уровне до конца года, считает Денис Попов.

Однако некоторые эксперты ожидают ужесточения монетарной политики регулятора. В крымском РНКБ считают, что во второй половине 2023 года вероятность повышения ставки увеличится, а эксперты банка «Зенит» ожидают ее подъема до 7,75% в конце III квартала. При этом в Совкомбанке предполагают, что для сдерживания инфляции к концу года ключевую могут поднять до 8,5%.

— Рисками для роста цен помимо произошедшего с начала года ослабления рубля остаются повышенный дефицит бюджета, нехватка кадров на рынке труда и высокие незаякоренные инфляционные ожидания, — отметил Михаил Васильев.

Для регулятора также важен фактор ценовых ожиданий предприятий, которые снизились по экономике в целом, но выросли в розничной торговле и сельском хозяйстве, добавил вице-президент банка «ДОМ.РФ» Игорь Кузавов. Помимо того, недостаток рабочей силы на рынке труда может привести к повышению зарплат и оказать давление на потребительские цены, отметил эксперт.

Фактор инфляции

Ситуация на рынке говорит в пользу ускорения инфляции к концу года, поэтому уже на следующем заседании 27 июля Центробанк может повысить ключевую, согласен зампред правления Абсолют Банка Антон Павлов. По итогам года рост цен останется в рамках установленных регулятором значений, но ближе к верхней границе, то есть на уровне 5–6%. При этом в ближайшее время этот показатель сохранится на низких уровнях из-за сезонного фактора — снижения цен на продовольственную продукцию, уточнил эксперт.

— Лето — это пора преобладания дефляционных факторов в экономике, поэтому в ближайшее время ожидать существенного роста цен также не стоит. Я считаю, что противоположные факторы начнут играть большую роль во второй половине осени, — объяснил финансовый директор Экспобанка Эрнст Беккер.

Тем не менее в ближайшие месяцы рост цен начнет ускоряться, добавил Михаил Васильев. В апреле он находился на рекордном минимуме в 2,31%, что ниже таргета ЦБ (4%). По прогнозу аналитика, в июле годовая инфляция превысит целевой показатель, и на следующем заседании регулятор начнет цикл повышения ключевой ставки для сдерживания роста цен.

— С учетом прошедшего ослабления рубля и расширения дефицита госбюджета речи о смягчении денежно-кредитной политики не идет, — заключил глава аналитического управления банка «Зенит» Владимир Евстифеев.

Центробанк придерживается нейтральной денежно-кредитной политики, поэтому длительное сохранение ставки без изменений вряд ли приведет к негативным последствиям, уверен Денис Попов. Текущий уровень инфляции позволяет сохранять динамичный рост кредитования. При этом повышение ключевой усложнило бы решение стратегической задачи по ускоренной трансформации экономики России, предупредил эксперт.

Финансовые организации ожидают от Банка России сохранения ставки на уровне 7,5%, поэтому решение регулятора не окажет особого влияния на фондовый рынок, убежден руководитель направления инвестиционной аналитики Ренессанс банка Роман Чечушков. Негативной стороной такой политики ЦБ он назвал более медленный темп восстановления экономики в сравнении с тем, который мог быть при более низких ставках.