Ссудные дни: средний срок выхода из долговой ямы превысил два года

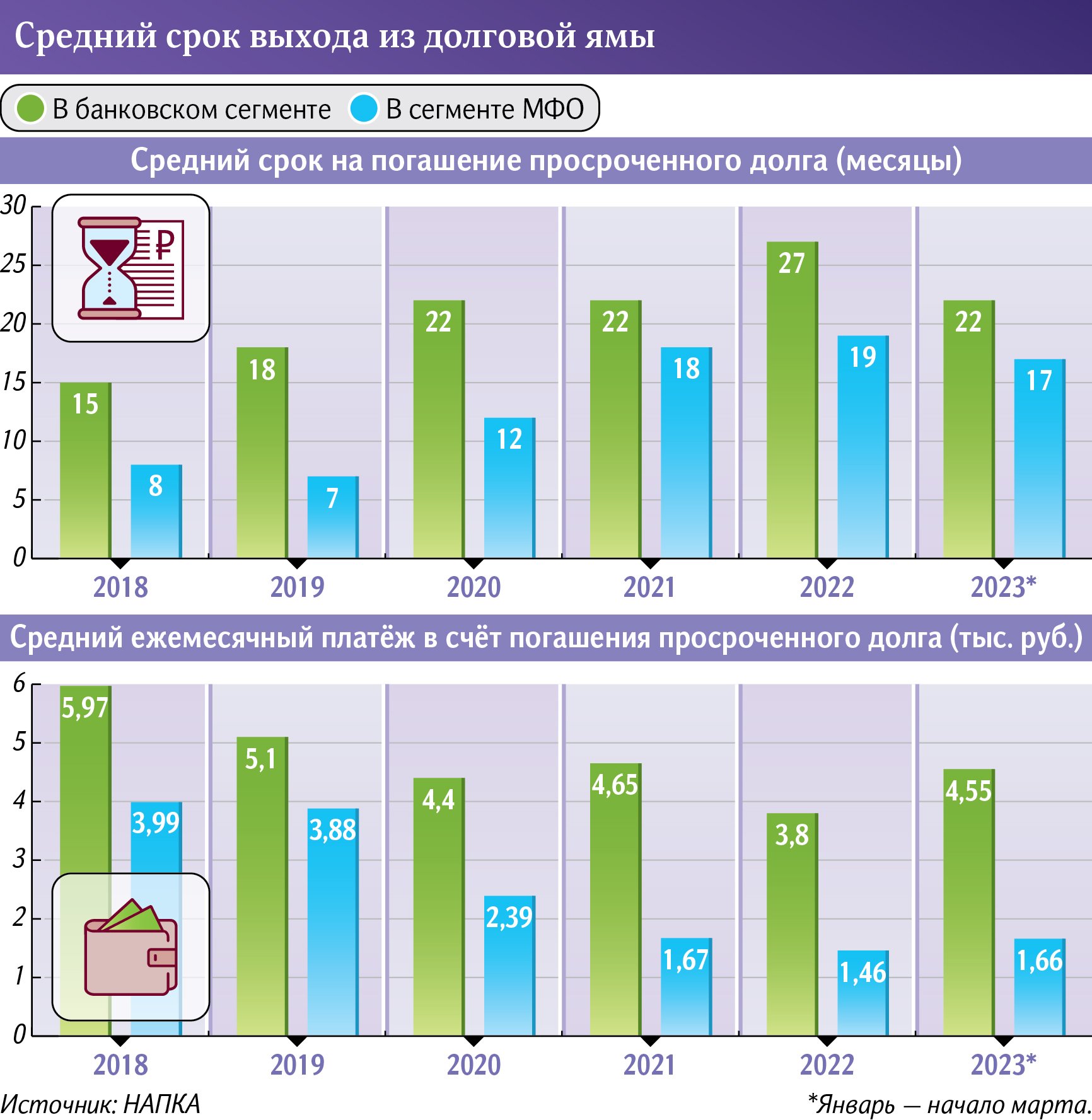

Банковскому заемщику в 2022-м стало требоваться в среднем два года и три месяца, чтобы закрыть просроченные кредиты, следует из данных НАПКА (есть у «Известий»). В 2021-м на погашение задолженности россияне тратили на пять месяцев меньше, а прошлогодний показатель стал рекордным за пять лет. Это связано с тем, что на фоне сложной экономической ситуации коллекторы и банки шли навстречу должникам и удлиняли сроки выплат. Также действовали мораторий на банкротства физлиц и кредитные каникулы, пояснили на рынке. В ЦБ подчеркнули: показатели розничных кредитных портфелей сейчас лучше, чем в пандемию.

Долга дорога

Срок погашения россиянами просроченных кредитов резко вырос в 2022 году, подсчитали в Национальной ассоциации профессиональных коллекторских агентств (НАПКА). Так, по банковским заемщикам он увеличился с года и десяти месяцев в 2021-м до двух лет и трех месяцев. А в сегменте МФО — на месяц, превысив полтора года. Период выхода из долговой ямы для граждан оказался максимальным за последние пять лет.

При этом средний размер платежа за аналогичный период достиг минимума — по микрофинансовым организациям он впервые с 2018-го стал ниже 1,5 тыс. рублей, а у банковских заемщиков — меньше 4 тыс.

В целом в прошлом году взнос в счет погашения просроченного долга снизился на 16% и составил 2,6 тыс. рублей, рассказал президент СРО «НАПКА» Эльман Мехтиев. По его словам, такая тенденция связана с тем, что на фоне сложной финансовой ситуации коллекторы стали проявлять более гибкий подход и соглашались на оптимальный график платежей для клиентов.

С этим согласен гендиректор сервиса по возврату проблемной задолженности ID Collect Александр Васильев. Он пояснил: в 2022-м на фоне неблагоприятной экономической ситуации финансовое положение заемщиков ухудшилось. По данным кол-центра организации, число жалоб на такие сложности выросло на 25% по сравнению с предыдущим годом, а реструктуризацию стали запрашивать в три раза чаще. Компании шли навстречу клиентам: в портфеле агентств по взысканию заметно повысилась доля долгов с рассрочкой и частичным списанием.

Снижение среднего размера платежа также связано со вступлением в силу закона о защите минимального дохода должников, введением в апреле моратория на банкротства, кредитными каникулами и опасениями граждан за экономическую и финансовую стабильность, отметила заместитель генерального директора АБК Евгения Уткина.

Главное влияние на уменьшение взноса, в особенности в банковском сегменте, оказал мораторий на банкротства физлиц, считает руководитель группы рейтингов финансовых институтов АКРА Валерий Пивень. Также, учитывая, что активно использовались реструктуризации и каникулы, в выборку могли попадать в основном «старые» кредиты, где процедуры взыскания были начаты до февраля прошлого года, добавил эксперт. Он не исключил, что на снижении платежей с 2017 года отразилась политика банков и МФО, которые стремятся к уменьшению чека ссуды.

Средний размер просроченной задолженности в прошлом году увеличился всего на 1–2% и варьируется в пределах 80–120 тыс. рублей, оценил управляющий директор «Первого клиентского бюро» Павел Михмель. В 2022-м он ожидает повышения показателя в пределах 3%, а также роста среднего платежа в счет погашения — на уровне 10–15%.

В начале 2023-го уже отмечается рост взноса. Это может означать, что за год россияне адаптировались к новым условиям и стали лучше планировать свой доход на короткую перспективу, считает Эльман Мехтиев из НАПКА.

Кредитное качество

Качество розничного кредитного портфеля сейчас лучше, чем в пандемию, рассказали «Известиям» в пресс-службе Центробанка. Между тем портфель необеспеченных потребительских ссуд с просроченной задолженностью свыше 90 дней за последний год вырос на 1 п.п., до 8,7%, а ипотечных — снизился на 0,1 п.п., до 0,66%.

В крымском РНКБ «Известиям» подтвердили, что сумма просроченной задолженности свыше 90 дней по отношению к кредитному портфелю незначительно повысилась в прошлом году.

— Объем просроченной задолженности по нашей группе компаний вырос на 10,7%. Это связано в первую очередь с увеличением объемов кредитования. Также повлияли общая ситуация в стране, начало СВО и снижение платежной дисциплины в условиях неопределенности, — рассказал директор департамента взыскания ГК Eqvanta Рустем Тазеев. — При этом в IV квартале прошлого года по сравнению с таким же периодом предыдущего просрочка свыше 90 дней упала на 1 п.п.

Доля необслуживаемых долгов в 2022-м по сравнению с предыдущим годом выросла на 0,4 п.п., сообщил гендиректор финансовой онлайн-платформы Webbankir Андрей Пономарев. Однако это произошло исключительно из-за первого полугодия, когда рынок МФО находился в сильной турбулентности из-за начала спецоперации и макроэкономических факторов, пояснил он. К лету компании адаптировались к текущей реальности и показатель снижался.

В то же время об уменьшении уровня просрочки за прошлый год рассказали в Почта Банке и МФК «Займер».

По словам директора по маркетингу Национального бюро кредитных историй (НБКИ) Алексея Волкова, существенной динамики в качестве кредитных портфелей банков и МФО не отмечается, а какие-то небольшие изменения в показателях необслуживаемой задолженности свыше 90 дней возможны вследствие снижения выдач кредитов весной 2022-го.

В 2023 году ЦБ ввел ограничения по выдаче ссуд наиболее закредитованным заемщикам, напомнил директор по стратегии ИК «Финам» Ярослав Кабаков. По его словам, в нынешнем году значительного роста необслуживаемых долгов не произойдет, так как участники рынка увеличивают сроки кредитования. Показатель может вырасти только в следующем.