Танец «черных» лебедей: какие факторы толкают рынок акций и рубль вниз

Колебания на российском фондовом рынке, а также давление на рубль в ближайшее время продолжатся, уверены опрошенные «Известиями» аналитики. Причинами распродаж понедельника и скачка курса доллара почти до 75 рублей стали жесткая риторика регуляторов, падение цен на нефть, ситуация вокруг облигаций «Роснано» и новая волна коронавируса. Впрочем, по заверениям экспертов, пока рано говорить о «медвежьем» тренде, ближе к концу 2021-го индексы Мосбиржи и РТС могут подрасти и встретить Новый год выше отметки 4000 и 1800 при сильном рубле с курсом по 71–72 за доллар.

Зона турбулентности

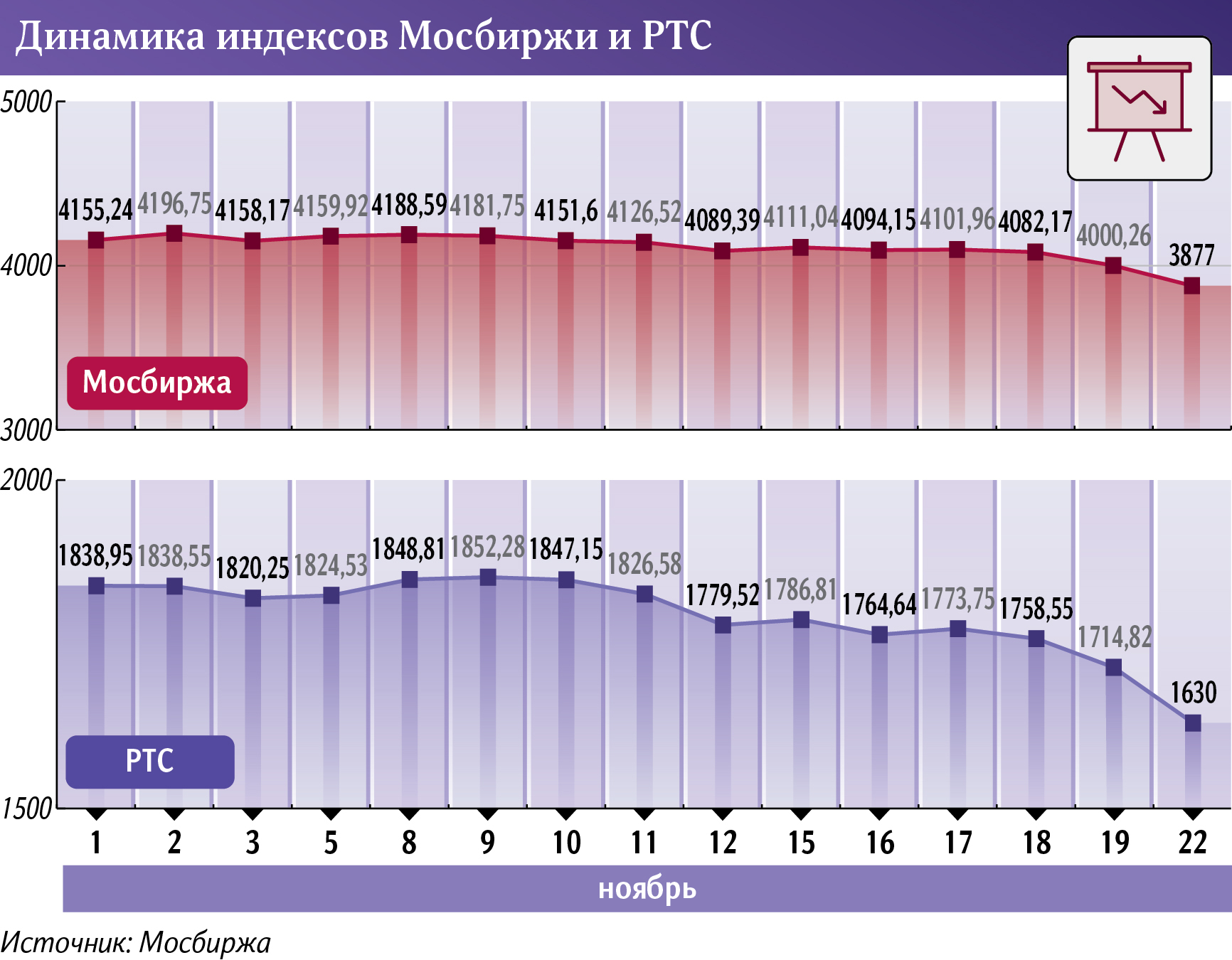

Неделя на российской фондовой площадке стартовала с существенного падения котировок. 22 ноября в ходе торгов индексы Мосбиржи и РТС впервые с августа провалились ниже 3900 и 1700 пунктов соответственно. В течение дня рублевый индикатор достиг минимальной отметки 3877, снизившись с начала ноября на 6,4%. А долларовый опустился до 1630 пунктов и показал с начала месяца падение на 11,4%.

Под существенным давлением оказалась и нацвалюта. Рубль по отношению к доллару впервые с апреля этого года поднялся до отметки 74,99. А евро — до 84,54 рубля, что стало новым максимумом с сентября.

Российский рынок акций и нацвалюту толкают вниз сразу несколько негативных факторов, считают опрошенные «Известиями» эксперты. По словам ведущего аналитика «Открытие Инвестиции» Андрея Кочеткова, под давлением чрезмерно высокой инфляции в глобальном контексте происходит смена вектора денежной политики. Об этом говорит риторика ФРС США, а также Центробанка России, подтверждающих свою решимость бороться с инфляцией, подчеркнул он. Эксперт добавил: отечественный рынок ОФЗ уже закладывает повышение ключевой до 8,5%, что существенно перекрывает дивидендную доходность рынка акций.

Также внешний фон не позволяет говорить об оптимизме, есть и геополитические риски, нервирующие инвесторов, добавил Андрей Кочетков. Ситуация, когда одновременно падают экспортеры и рубль, а сырьевые товары в моменте остаются относительно стабильными, — это отражение оттока инвесторов, который скорее обусловлен какими-то геополитическими опасениями, считает аналитик «БКС Мир инвестиций» Василий Карпунин. По его оценкам, реакция рынка на происходящие события выглядит избыточной, учитывая относительно спокойную картину на других биржах.

Падение индекса Мосбиржи в понедельник может быть связано с проблемами «Роснано», отметила руководитель отдела анализа акций «Финама» Наталья Малых. Хотя и до этого российские акции проявляли слабость из-за коррекции цен на нефть и глобального охлаждения аппетита к риску, констатировала она.

Тогда как доллар укрепляется на фоне ожиданий более ранней нормализации монетарной политики со стороны ФРС, коррекции цен на нефть, вызванной ожиданиями высвобождения из стратегических запасов США и ряда других стран, а также новой волны коронавируса в Европе и других государствах, добавила эксперт «Финама».

Рисковый эффект

Мосбиржа вечером 19 ноября заявила о приостановке торгов девятью видами облигаций «Роснано», 100% которой находится в собственности государства. Основанием для этого стало предписание Банка России из-за долгов госкомпании, пояснили на площадке 22 ноября, возобновив торги ее бондами, но изменив риск-параметры. В Центробанке «Известиям» сообщили: была получена информация о том, что «Роснано» обсуждает с узким кругом кредиторов возможные сценарии реструктуризации долга. «Чтобы обеспечить защиту интересов всех кредиторов и держателей облигаций госкомпании, а также не создавать условий для инсайдерской торговли на бирже, было принято решение о приостановке торгов облигациями», — отметили в регуляторе.

Действия ЦБ полностью оправданны, уверен шеф-аналитик TeleTrade Петр Пушкарев. Так как размах рыночных колебаний по долговым инструментам из-за различного рода слухов мог оказаться неоправданно велик и дать почву для масштабных спекуляций, что вызвало бы недовольство у многих консервативных инвесторов, отметил он. Такие волатильные сценарии повредили бы имиджу российской финансовой системы, уверен эксперт. Он напомнил, что из «крупняка» на грани дефолта по облигациям с 2011-го и долгое время находился «Мечел», но это частное предприятие, а не госкомпания.

После этого кейса рынок как минимум будет требовать какой-то дополнительной премии в доходности к ОФЗ при оценке бондов госкомпаний и субфедералов, полагает аналитик «Финама» Алексей Ковалев. По его словам, еще одно следствие этой ситуации состоит в том, что сейчас уже не спрячешься за госриск. То есть возрастает роль диверсификации инвестпортфеля, добавил он.

— Бумаг этой компании много у институциональных инвесторов. Не исключено, что данная ситуация вызовет волну спекулятивных продаж бондов госкорпораций, таких как ВЭБ или РЖД, — отметил аналитик «Фридом Финанса» Георгий Ващенко.

Ситуация вокруг госкомпании будет иметь ограниченный эффект по времени и масштабу, полагает Наталья Малых. По «Роснано» будет найден компромисс, который надежно предотвратит угрозу его банкротства, считает Петр Пушкарев. Возможно кредиторы получат меньше, чем ожидалось, а с прояснением картины инвесторы могут определиться, держать или распродать бумаги компании, добавил он.

По состоянию на лето 2021-го долги «Роснано» перед Совкомбанком, ПСБ, банками «Санкт-Петербург», «Россия» и Ак Барс Банком оценивались в 76,5 млрд рублей. «Известия» направили запрос в пресс-службу Московской биржи, не начались ли распродажи облигаций «Роснано». В пресс-службе «Роснано» не ответили на вопросы «Известий».

Облигации «Роснано» 22 ноября на торгах сильно просели. Так, больше всего упали бонды, погашение по которым было запланировано на 1 декабря. В частности, в моменте бумаги снизились почти на треть, до 69% от номинала. Тогда как облигации с погашением в марте 2024 года, но по которым в декабре компании также предстоит заплатить купон, стоили в моменте 80% от номинала. Также, согласно данным, представленным на сайте Мосбиржи, существенно изменились объемы торгов. Например, в понедельник по одной из бумаг «Роснано» количество сделок достигло 6,5 тыс., а их объем — 124,6 млн. А неделей или месяцем ранее равнялись 45–60 и 2,9 млн (15 ноября), 0,6 млн (22 октября) рублей соответственно.

Перспективы рынков

Ближайшие дни для рынка пройдут в отрицательной зоне, спрогнозировали аналитики. Снижение индексов может продолжиться, особенно если нефть возобновит отступление, подчеркнула Наталья Малых. Но в целом предпосылок к развитию полноценного «медвежьего» тренда и сильного падения нет, до конца года рынок скорее будет консолидироваться в «боковике», считает она.

Тогда как препятствовать значительному ослаблению рубля на среднесрочном горизонте будут ожидания дальнейшего ужесточения денежно-кредитной политики со стороны Центробанка, добавила эксперт «Финама». До конца 2021-го диапазон по паре USD/RUB составит 71,5–74, EUR/RUB — 82,5–84,5.

Ближе к заседанию ЦБ и концу 2021-го рынок будет способен восстановить часть своих потерь, хотя в очередное обновление исторического максимума пока сложно поверить, отметил Андрей Кочетков. По его оценкам, индекс Мосбиржи может встретить Новый год выше уровня 4000 пунктов, а РТС — 1800, при более сильном рубле около 71–72 за доллар.