Маржа вперед: российский банк вошел в топ-13 прибыльных цифровых организаций

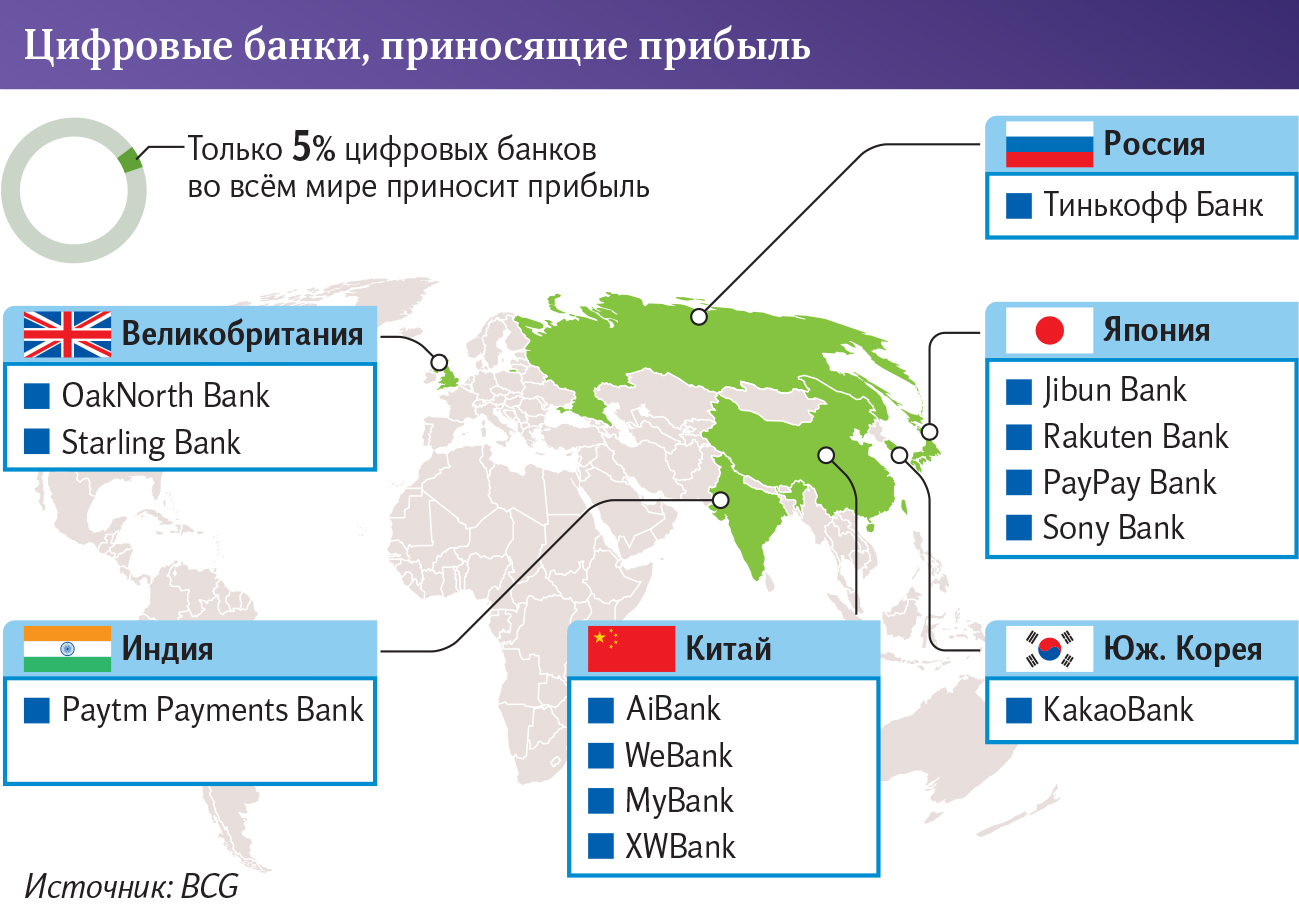

Во всем мире прибыль приносит только 13 цифровых банков — то есть порядка 5% от общего их числа. Об этом говорится в исследовании BCG, которое есть в распоряжении «Известий». Большая часть таких организаций находится в Азии, пара — в Европе, и одна — в России, это «Тинькофф». Ключевыми факторами успеха банков стали выгодные предложения розничным клиентам, а также наличие крупной экосистемы или поддержки больших компаний. Спрос на цифровые сервисы будет расти в дальнейшем, однако о полном исчезновении классических банков говорить преждевременно, заявили эксперты.

Секрет успеха

Специалисты BCG проанализировали показатели мировых цифровых банков (то есть тех, операции в которых производятся исключительно в интернет-формате) и выяснили, что коммерческим успехом может похвастаться только малая их часть: из 249 таких организаций лишь 13 приносят прибыль. При этом 10 доходных цифровых банков расположены в в Азиатско-Тихоокеанском регионе. Среди них, например, китайские WeBank и Afbank, японские SonyBank и Jibun Bank, а также корейский KakaoBank. В Европейском регионе были обнаружены только две прибыльные кредитные организации — это британские OakNorth Bank и Starling Bank, а в Америке ни одной фирме такого формата не удалось выйти в плюс. Из российских банков в топ попал «Тинькофф» — инновационная компания, которая фокусируется на дистанционном обслуживании клиентов и не имеет отделений.

Вместе с тем у успешных цифровых финансовых организаций есть несколько общих черт. Прибыльные банки представляют очень сильные предложения с точки зрения розничного кредитования, рассказала старший партнер и управляющий директор компании Наталья Геращенко. Четыре из них вообще вошли в банковское дело из сферы цифровых платежей, пояснила она.

Другим объединяющим фактором для лидеров выступает либо поддержка со стороны крупных компаний со значительным опытом ведения бизнеса, либо наличие большой экосистемы, отметила Наталья Геращенко. Это обеспечивает несколько преимуществ: узнаваемость бренда, базу потребителей, а также обширные данные для анализа и настройки клиентских путей.

Кроме того, для успеха критически важно использование существующих активов, быстрое масштабирование цифровых операций и поддержание прогресса с течением времени, говорится в исследовании. Последнее особенно значимо в условиях нарастающей конкуренции с традиционными банками, которые также начали инвестировать в клиентский опыт и развитие экосистем. А в долгосрочной перспективе цифровым кредитным организациям следует сосредоточиться на гибком управлении, масштабируемых технологиях, а также на «одержимости» клиентами.

— Все эти условия мы видим у лидеров, в том числе у российского «Тинькофф», который не только вошел в 13 прибыльных цифровых банков мира, но и стал одним из лидеров по охвату населения своими услугами с показателем более 9%, — отметил партнер и управляющий директор BCG Макс Хаузер.

Впрочем, он отметил, что цифровые игроки находятся еще в начале пути — ни один из них пока не захватил более 2% кредитного портфеля в рамках своего рынка.

«Известия» направили запрос в крупнейшие российские банки и ЦБ с просьбой прокомментировать результаты исследования.

Тотальная цифровизация

Развитие цифровых продуктов на финансовом рынке в России и Юго-Восточной Азии в настоящее время опережает другие страны, поэтому именно здесь зафиксировано наибольшее количество кредитных организаций с прибыльной бизнес-моделью, отметил директор банковских рейтингов НРА Константин Бородулин. При этом их бизнес-схемы тесно связаны с технологическим прогрессом, что приводит к большим расходам по этому направлению. В результате преимущества среди специализированных банков имеют те, кто существует в группе компаний или экосистеме и получает поддержку от материнской организации, отметил он.

Однако цифровизация не поставит крест на традиционных банках, уверен Константин Бородулин. Классические банковские структуры по-прежнему занимают превалирующую долю в объеме привлеченных средств клиентов и размещенных кредитов во всех странах мира. Говорить о полном переходе кредитных организаций России в цифровую среду преждевременно, резюмировал он.

Если раньше ключевым фактором для клиентов была величина комиссий за обслуживание, то в последние годы все более значимыми становятся скорость и доступность услуг, удобство интерфейса и широкий функционал мобильного приложения, констатировала директор по банковским рейтингам «Эксперт РА» Людмила Кожекина. При этом спрос на цифровой банкинг в дальнейшем будет только расти, спрогнозировала она.

Эксперт согласилась, что развитие и поддержание высокого уровня диджитализации услуг требует от банков значительных инвестиций в ИТ. Поэтому они активно проводят оптимизацию сети подразделений для сокращения издержек. Эта тенденция станет долгосрочной, однако полного отказа крупнейших банков от отделений на горизонте ближайших пяти лет не ожидается, поскольку спрос на банковские услуги, предоставляемые в офисах, сохранится со стороны старшего поколения, заявила Людмила Кожекина. Также стоит учитывать, что существуют популярные услуги, которые не могут быть реализованы в полностью цифровом формате — например, банковские ячейки, которые часто применяются при совершении сделок купли-продажи недвижимости на вторичном рынке, резюмировала она.