Уступили сроки: банки стали чаще избавляться от «свежих» долгов

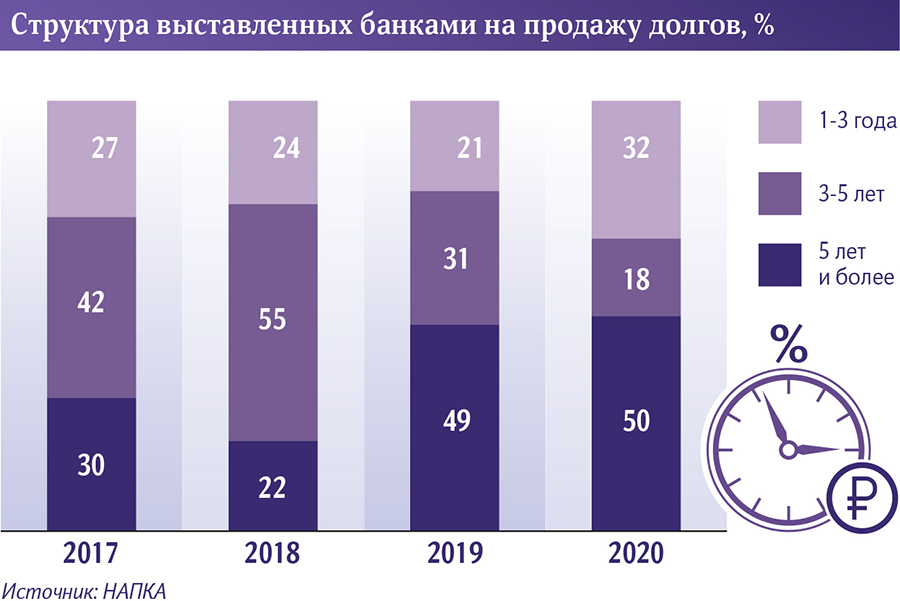

В кризисном 2020-м банки в полтора раза увеличили продажу долгов, образовавшихся за последние 1–3 года. Это следует из данных Национальной ассоциации профессиональных коллекторских агентств (НАПКА), предоставленных «Известиям». В общей структуре предложенной на реализацию задолженности на долю «молодой» просрочки в прошлом году приходилась каждая третья сделка против каждой пятой в 2019-м. Причиной такой тенденции стала экономическая ситуация, сложившаяся в эпоху COVID-19, считают опрошенные «Известиями» эксперты. Тренд «омоложения» долгов продолжится и в этом году, ожидают специалисты.

Сбросить проблему

Кредитные организации в 2020 году нарастили продажу «свежих» долгов. Речь о просроченной задолженности по ссудам, возникшей 1–3 года назад. Их доля в общей структуре долгового портфеля, который банки в прошлом году предложили коллекторским агентствам, достигла 32% против 21% в 2019-м, следует из материалов НАПКА. Раньше этот показатель сокращался: в 2018 году доля проданных «свежих» просрочек составляла 24%, в 2017-м — 27%.

В прошлом году объем предложений банков по долгам, образовавшимся за последние 3–5 лет, сократился до 18% против 30% год назад. Переуступку прав требования проблемной кредитной задолженности, возникшей от пяти и более лет, в 2020-м составила ровно половину портфеля, выставленного на продажу коллекторам. Годом ранее этот показатель был на 1 п.п. меньше и равнялся 49%, сказано в данных НАПКА.

Больше всего банки в 2020-м избавлялись от небольших и средних по сумме долгов: до 50 тыс. рублей, до 150 тыс. и до 300 тыс. Меньше всего было предложений по уступке прав на ссуды, задолженность по которым составляет 300–500 тыс. рублей или превышает полмиллиона.

За прошедший год выставляемые на продажу портфели «помолодели», отметил президент СРО НАПКА Эльман Мехтиев. Основной причиной стала экономическая ситуация, считает он.

По данным НАПКА, в целом в 2020-м банки выставили на продажу коллекторским агентствам просрочку на 262 млрд рублей, или на треть меньше, чем годом ранее. При этом доля закрытых сделок составила 90%, что больше показателя за 2019-й (76%). Финансовые организации в основном передавали задолженности по ссудам наличными, кредитным картам, автозаймам и POS-кредитам. Средняя сумма долга, приобретенного взыскателями, составила 141 тыс. рублей, уменьшившись за год на 17 тыс.

По данным Центробанка, на 1 января этого года объем кредитования населения увеличился примерно на 14% и достиг 19,8 трлн рублей (в 2020-м — 17,4 трлн). В прошлом году в сегменте потребительских ссуд доля просрочки дольше трех месяцев выросла до 9% с 7,5%, что некритично, добавили в регуляторе. К концу прошлого года средний уровень долговой нагрузки по потребительским кредитам сохранился на отметке 61%, как и в его начале.

Продавцы и покупатели

Количество банков-продавцов, выставляющих на продажу долги по кредитам, не меняется с 2018-го и составляет 42–43 организации ежегодно. В то время как число покупателей — коллекторских агентств растет: в прошлом году оно достигло 98 вместо 76 годом ранее. В 2018-м их было 67.

«Известия» спросили участников рынка цессии об изменении подходов в работе с проблемными долгами и новых трендах. В РНКБ не пользуются услугами коллекторов при работе с проблемной задолженностью. В Почта Банке и ПСБ отметили, что стратегию взыскания не меняли и, как и до пандемии, с ранней просроченной задолженностью работают самостоятельно, а более позднюю передают в руки коллекторских агентств. В ПСБ уточнили: для взыскания по агентской схеме предоставляются долги с просрочкой более 120 дней.

Впрочем, в целом в 2020-м на рынке отмечалось увеличение доли передач долгов коллекторам на всех этапах и снижение эффективности взыскания, отметил зампредседателя правления Почта Банка Святослав Емельянов. В свою очередь, руководитель службы по работе с проблемными кредитами «Ренессанс Кредит» Александр Кулинич утверждает, что пандемия и кризис не привели к кардинальным изменениям в стратегии взыскания задолженности.

Рост доли «свежих» долгов на 50% — это серьезно, подчеркнул директор Первого коллекторского бюро (ПКБ) Павел Михмель. Продажа долговых кейсов со сроком просрочки до 720 дней связана с пандемией и снижением возможностей собственных служб банков в работе с проблемными кредитами, считает гендиректор коллекторского агентства ЭОС Антон Дмитраков. Также увеличение доли предложений в сегменте «молодых» долгов продиктовано необходимостью сокращения расходов у кредитных организаций, добавил он.

Долгосрочный тренд

Рост продаж задолженности по ссудам граждан, выданным за последние годы, обусловлен снижением реальных доходов населения и общей неопределенностью экономической ситуации на фоне COVID-19, считает младший директор по банковским рейтингам агентства «Эксперт РА» Анатолий Перфильев. Реализация долгов, сформировавшихся в промежутке 1–3 года, связана с бумом розничного кредитования в 2018-м, продолжившемся и в 2019 году, до введения регулятором показателя долговой нагрузки, полагает старший аналитик рейтингового агентства НКР Егор Лопатин. Займы, оформленные в эти периоды, «созрели»: часть из них ушла в просрочку, и банки увеличили объемы их продаж, добавил он.

— Переуступка долгов на раннем этапе возникновения проблем с платежами позволяет банкам расчистить баланс от проблемных активов при меньших издержках. Передача требований коллекторам обуславливает более интенсивную работу по взысканию, но также дает возможность получить гражданам льготные условия погашения задолженности, — подчеркнул Анатолий Перфильев.

Продажа долгов на ранней стадии просрочки выгодна каждой стороне — кредитной организации, коллекторскому агентству и должнику, добавил Эльман Мехтиев.

По оценкам эксперта, в перспективе тенденция продолжится: в следующем году доля «молодых» долгов как минимум останется на уровне 2020-го или покажет рост в пределах 5–7 п.п. С мнением о сохранении тренда в 2021-м согласен и Анатолий Перфильев. Изменение структуры предложения на цессионном рынке стоит расценивать как начало долгосрочной тенденции, уверен Павел Михмель.

Впрочем, доля плохих долгов в рознице в 2021-м будет зависеть от темпов возврата к графику платежей заемщиков, которые реструктуризировали свою задолженность во время пандемии, и активности банков по продаже плохих долгов, добавил Егор Лопатин.